转自:中国税务报

为延续、优化、完善并落实好减税降费政策,营造小微企业和个体工商户良好发展的营商环境,2023年1月财政部和税务总局发布了《关于明确增值税小规模纳税人减免增值税等政策的公告》,进一步纾解小微企业和个体工商户的经营困难。8月财政部和税务总局再发文,明确该政策延续执行至2027年12月31日。今天我们梳理了政策相关内容,一起来学习吧↓

优惠政策

增值税小规模纳税人3%减按1%征收率征收增值税

政策内容

自2023年1月1日至2023年12月31日,对月销售额10万元以下(含本数)的增值税小规模纳税人,免征增值税。增值税小规模纳税人适用3%征收率的应税销售收入,减按1%征收率征收增值税;适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。

该政策延续执行至2027年12月31日。

政策依据

享受条件

01

适用于增值税小规模纳税人。

02

按照现行规定应当预缴增值税税款的小规模纳税人,凡在预缴地实现的月销售额未超过10万元的,当期无需预缴税款。在预缴地实现的月销售额超过10万元的,适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。

03

纳税期限。按固定期限纳税的小规模纳税人可以选择以1个月或1个季度为纳税期限,一经选择,一个会计年度内不得变更。

开票注意事项

小规模纳税人适用3%征收率销售收入减按1%征收率征收增值税政策的,应按照1%征收率开具增值税发票,纳税人可就该笔销售收入选择放弃减税并开具3%增值税专用发票;小规模纳税人适用月销售额10万元以下免征增值税政策的,可就该笔销售收入选择放弃免税并开具增值税专用发票。

申报注意事项

季销售额超过30万元

小规模纳税人发生增值税应税销售行为,合计月销售额超过10万元的,减按1%征收率征收增值税的销售额应填写在《增值税及附加税费申报表(小规模纳税人适用)》“应征增值税不含税销售额(3%征收率)”相应栏次,对应减征的增值税应纳税额按销售额的2%计算填写在《增值税及附加税费申报表(小规模纳税人适用)》“本期应纳税额减征额”及《增值税减免税申报明细表》减税项目相应栏次。适用3%征收率销售收入减按1%征收政策的增值税小规模纳税人,销售额的计算公式为:销售额=含税销售额/(1+1%)。

季销售额不超过30万元

小规模纳税人发生增值税应税销售行为,若月销售额不超过10万元(季度销售额不超过30万元),免征增值税的销售额等项目应填写在《增值税及附加税费申报表(小规模纳税人适用)》中的“免税销售额”相关栏次,具体为:纳税人登记注册类型非“个体”的,填写第10栏“小微企业免税销售额”;纳税人登记注册类型为“个体”的,填写第11栏“未达起征点销售额”。

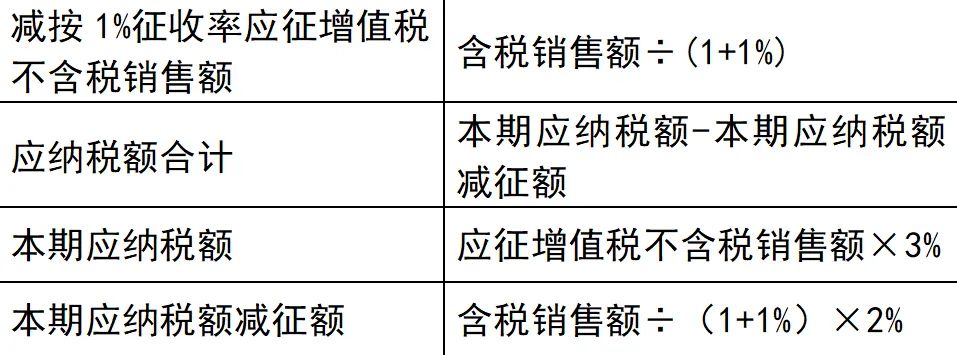

享受税收优惠申报涉及数据

一表为您列明计算公式