问:个人为公司提供劳务,取得劳务报酬如何交税?

答:

一、区分提供的劳务属于“工资薪金所得”还是“劳务报酬所得”

在实务中,很多人傻傻地分辨不清“工资薪金所得”还是“劳务报酬所得”。有些人简单地以所谓的“正式工”与“临时工”来进行区分,其实这是非常错误的。

劳务报酬所得与工资、薪金所得等非独立个人劳动取得的报酬是有区别的,根据《国家税务总局关于印发<征收个人所得税若干问题的规定>的通知》(国税发﹝1994﹞89号)第十九条规定:

工资、薪金所得是属于非独立个人劳务活动,即在机关、团体、学校、部队、企事业单位及其他组织中任职、受雇而得到的报酬;劳务报酬所得则是个人独立从事各种技艺、提供各项劳务取得的报酬。两者的主要区别在于,前者存在雇佣与被雇佣关系,后者则不存在这种关系。

因此,判断劳务报酬所得的关键词是“独立”和“非雇佣”,而工资、薪金所得的关键词是“非独立”和“雇佣”。通常情况下,劳务报酬是独立个人从事自由职业取得的所得。

区分提供的劳务属于“工资薪金所得”还是“劳务报酬所得”,直接决定后续的个人所得税计算,以及是否涉及增值税及其附加税费。

如果个人虽然是“临时工”,但是“非独立”和“雇佣”,比如是在企业安排下工作,如上生产线等,则属于“工资薪金所得”。根据增值税规定,雇员给雇佣单位提供工资报酬服务,不属于增值税应税范围,所以不涉及增值税。支付方只需要自制工资单就可以税前扣除,并且以“工资薪金所得”预扣预缴并申报个人所得税。

如果个人提供是“劳务报酬所得”,则属于增值税应税范围,大于500元就需要到税务局代开发票,支付方需要按照“劳务报酬所得”扣缴并申报个人所得税。

二、区分提供的劳务属于“劳务报酬所得”还是“经营所得”

《个人所得税法实施条例》第六条规定:劳务报酬所得,是指个人从事劳务取得的所得,包括从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。

注意:上述劳务中,并没有包含建筑劳务。

根据国税发〔1996〕127号第三条规定,从事建筑安装业的个体工商户和未领取营业执照承揽建筑安装业工程作业的建筑安装队和个人,以及建筑安装企业实行个人承包后工商登记改变为个体经济性质的,其从事建筑安装业取得的收入应依照个体工商户的生产、经营所得项目计征个人所得税。

区分提供的劳务属于“劳务报酬所得”还是“经营所得”,直接决定个人所得税的计算与扣缴,以及税负。

三、区分是否办理临时税务登记以及注册个体户等

根据当前税务规定,个人办理了临时税务登记或办理了个体户注册等的,可以享受月入10万元以下(季度30万元以下)免增值税的优惠政策。

根据规定,如果个人办理了临时税务登记或办理了个体户注册等的,或者是提供的劳务属于建筑劳务的,个人所得税属于“经营所得”,应由税务局代开发票时按照“经营所得”核定征收个人所得税,并向纳税人出具完税凭证,支付方就不再扣缴个人所得税。

如果是个人代开发票不属于上述情况的,属于“劳务报酬所得”的,税务局在代开发票时,不再预征个人所得税,而是会在发票备注栏注明“个人所得税由支付方依法扣缴”等类似字样,支付方就需要依法进行个税扣缴并申报。

四、个人劳务费涉税计算

(一)增值税及附加税费

除前面说的属于“工资”外,个人劳务费属于增值税应税范围,超过增值税起征点500元就应到税务局代开发票。

除办理临时税务登记或注册过个体户执照等可以享受月入10万元以下免增值税外,个人到税务局代开发票的,按照3%征收率(2020年疫情期间优惠1%)计算增值税。

应交增值税税额=开票的含税金额×3%(或1%)/(1+3%)(或1+1%)

附加税费:城建税、教育费附加、地方教育费附加等,根据规定各地有一定的差异,具体按照开票税务局所在地决定。

(二)个人所得税

1.经营所得

办理了临时税务登记或者代开的“建筑劳务”的,税务局在代开发票时预征“经营所得”个人所得税。通常税务局是核定征收,各地核定征收率有差异,0.5%—3.5%都有,也有月入X万元以下免个人所得税的。税务局预征个人所得税后,向纳税人出具《完税凭证》,支付方不再需要代扣代缴个人所得税。

2.劳务报酬所得

如果代开发票,属于“劳务报酬所得”的,就需要支付方代扣代缴个人所得税,预扣率20%-40%。

(1)收入额的确定

劳务报酬所得以收入减除费用后的余额为收入额。

说明:此处的“收入额”已经是《个人所得税预扣率表二》的“预扣预缴应纳税所得额”。

(2)减除费用标准

劳务报酬所得毎次收入不超过4000元的,减除费用按800元计算;毎次收入4000元以上的,减除费用按20%计算。

(3)预扣率和预扣预缴税额计算公式

应纳税所得额:劳务报酬所得以每次收入额为预扣预缴应纳税所得额。

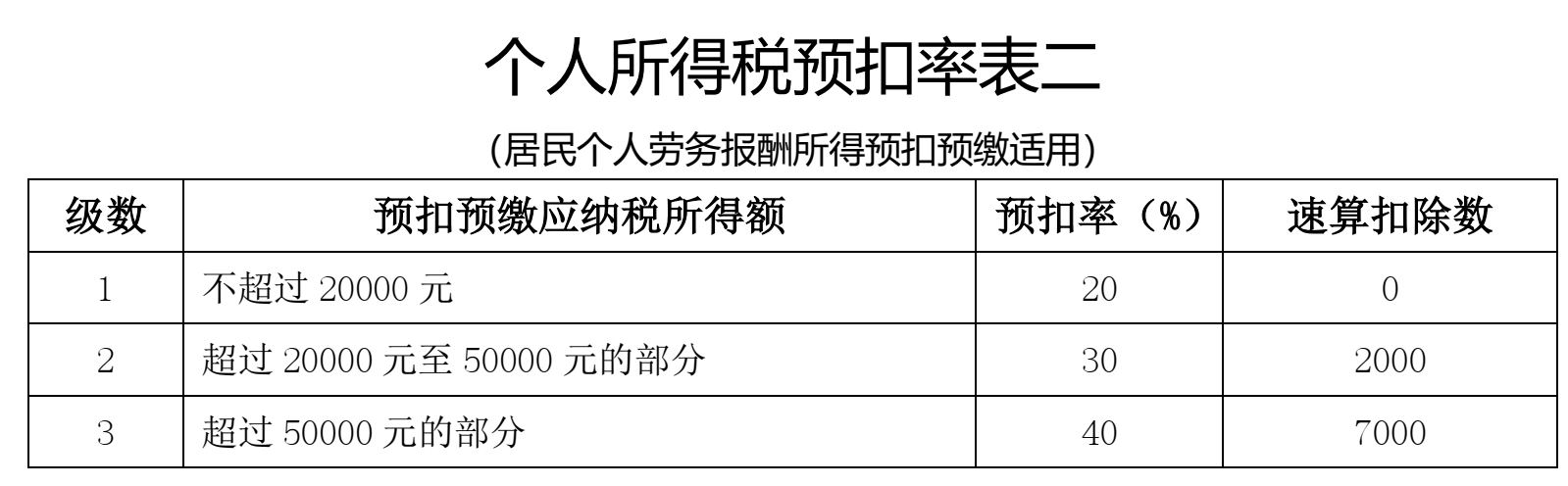

劳务报酬所得适用20%至40%的超额累进预扣率(见《个人所得税预扣率表二》)。

劳务报酬所得应预扣预缴税额=预扣预缴应纳税所得额×预扣率-速算扣除数

说明:此处的“劳务报酬所得”预扣率及预扣预缴税额计算公式不适用于保险营销员、证券经纪人、实习生的佣金收入计税。

(4)“劳务报酬所得”属于“综合所得”的组成部分,在次年的3月1日至6月30日,应与工资薪金所得、稿酬所得和特许权使用费所得合并,进行年度汇算清缴,多退少补。

问题:个人税务代开的劳务票,如果收票公司不给代扣代缴个税,年度汇算他个人还是可以补交个税的?

解答:

我国的个人所得税征收是以代扣代缴为主,个人自行申报为辅。

对于“劳务报酬所得”,按照税法规定应该是实际支付人在支付时代扣代缴,支付人是法定的扣缴义务人。如果扣缴义务人不依法履行扣缴义务人的,税务局有权追缴和处罚。

对于纳税人(个人)取得“劳务报酬所得”的,如果扣缴义务人没有履行扣缴义务的,按规定应该在次年3月1日-6月30日之间通过年度综合所得汇算清缴,自行申报收入,并按照税法规定计算全年应缴纳的税款,然后跟全年实际预缴税款相比较,多退少补。

来源:税屋 作者:彭怀文 2022.06.23

问题:支付劳务费,每次不超800元需要申报个税吗?

解析:需要。

扣缴义务人在向个人支付应税所得时,不论支付的应税所得是否达到纳税标准,扣缴义务人均应当在代扣税款的次月申报期内,向主管税务机关报送其支付所得个人的基本信息、支付所得数额、扣缴税款的具体数额和总额以及其他相关涉税信息。

案例:假如居民个人李明取得劳务报酬所得600元,则这笔所得应预扣预缴税额计算过程为:预扣预缴应纳税所得额:600-800<0元,应预扣预缴税额:0元

此时,支付方依然要对该项劳务报酬进行纳税申报,只是申报显示缴纳的税款为0,但该申报依然要申报

来源:一品税悦

2017年11月的解读——

企业支付个人劳务报酬的种种涉税大坑

在日常经济活动中,经常发生企业委托个人提供劳务服务的情况。企业在支付个人劳务报酬时,有很多做法都不正确,属于不经意间给自己挖下大坑,将自己置于涉税风险中。

第一种坑:企业支付劳务报酬时,既不索要发票,也不进行个人所得税代扣代缴义务,直接列支费用。

有些企业在支付个人劳务报酬,只是简单的做了一个《劳务报酬支出明细表》,相关人员签字后进行发放并列支相关费用。

这种处理方法是严重错误的。

根据《全国人民代表大会常务委员会关于修改〈中华人民共和国个人所得税法〉的决定》(中华人民共和国主席令第48号)进行修订的《中华人民共和国个人所得税法》第八条规定:

“个人所得税,以所得人为纳税义务人,以支付所得的单位或者个人为扣缴义务人。.....扣缴义务人应当按照国家规定办理全员全额扣缴申报。”

企业支付劳务报酬,无论金额大小,都应该在纳税申报时,进行个人所得税的代扣代缴申报工作。

企业代缴个人所得税时,企业需要填报个人所得税明细申报表,项目选为“劳务”,人员选“非本单位”即可。

第二种坑:企业支付劳务报酬时,在完成个人所得税代扣代缴义务后,不索要发票,直接将支付的费用在企业所得税税前列支。

很多企业在支付个人劳务报酬时,不要求取得劳务费的个人向企业提供正式发票。只是在申报个人所得税时 ,按照相关规定完成了个人所得税的代扣代缴义务,然后直接列支费用,在企业所得税税前列支。

这种做法正确么?

我们知道,企业支出的相关费用,必须按规定取得相关的资料。根据《中华人民共和国发票管理办法》第四章“发票的管理和开具”第二十条规定:销售商品、提供服务以及从事其他经营活动的单位和个人,对外发生经营业务收取款项,收款方应向付款方开具发票;特殊情况下由付款方向收款方开具发票。

企业支付个人劳务报酬,没有取得发票,属于没有取得符合规定的票据。根据《中华人民共和国发票管理办法》第四章“发票的管理和开具”第二十二条规定:不符合规定的发票,不得作为财务报销凭证,任何单位和个人有权拒收。

根据以上规定可知,企业支付个人劳务报酬,只完成个人所得税的代扣代缴工作而不索要正规发票,相关的支出不允许在所得税税前列支。

以上做法会给企业留下企业所得税的涉税风险。

第三种坑:支付劳务报酬时,凭借个人出具的税务机关代开的发票,不再进行个人所得税的代扣代缴申报工作,直接列支费用。

很多企业在支付给其他个人劳务报酬时,会要求个人到税务机关代开相关费用的发票,并据此入账,这种处理方法有没有涉税风险?

针对个人到税务机关代开发票时的涉个人所得税纳税义务问题,很多省市都出具了相关的文件。譬如:

《山东省地方税务局关于个人所得税核定征收问题的公告》(山东省地方税务局2016年2号公告)、《深圳市地方税务局关于个人所得税征收管理若干问题的公告》(深圳市地方税务局公告2016年第2号)、《甘肃省地方税务局关于个人所得税征收管理若干问题的公告》(甘肃省地方税务局公告2016年第2号)等等。

这些地方税务机关的文件,都规定了关于个人临时代开发票核定征收个人所得税的问题。其中:

山东省规定:对未办理税务登记证件,临时从事生产、经营的自然人纳税人,在向税务机关申请开具发票时,对其取得的个体工商户生产、经营所得,由税务机关统一按开具发票金额(不含增值税)的1.5%核定征收个人所得税;

深圳市规定:深圳市地方税务机关委托深圳市国家税务机关在对未办理税务登记证,临时从事生产、经营的零散税收纳税人(个人)代开增值税发票时,按纳税人开票金额的1.5%,代深圳市地方税务机关征收个人所得税核定税款;

甘肃省规定:甘肃省地方税务机关委托甘肃省国家税务机关对未办理税务登记证,临时从事生产、经营的零散税收纳税人(个人),按次到国税机关代开增值税发票时,开具发票金额未达到增值税按次征收起征点的,个人所得税征收率为0%;开具发票金额超过增值税按次征收起征点的,个人所得税征收率为开票金额的1%(不含增值税);

内蒙古规定:内蒙古地方税务机关委托内蒙古国家税务机关在对未办理税务登记证,临时从事生产、经营的零散税收纳税人(个人)代开增值税发票时,按纳税人开票金额的1.5%,代内蒙古地方税务机关征收个人所得税核定税款;

......

很多自然人为企业提供劳务服务,按税局相关文件中规定的个税代征率缴纳了个税后,开具了发票,并到企业顺利领取了劳务报酬。

企业取得了个人出具的税务机关代开的劳务报酬发票并据此入账报销,存在风险隐患么?

存在风险隐患,存在大大的风险隐患!

上述文件提到的个人代开发票的个人所得税征收率,仅对“临时从事生产、经营的自然人纳税人”而言,对于不属于“生产经营性质的所得”,税务机关代征的个人所得税,只作为个人所得税的预缴税款,不免除企业代扣代缴个人所得税的义务!

对于此,深圳市和甘肃省等地的地方税务局的文件作了明确规定:对不属于生产、经营性质,应由支付所得的单位和个人依法代扣代缴个人所得税的个人应税所得,扣缴义务人在向主管地税机关进行全员全额扣缴申报时,对纳税人在深圳市(甘肃省)国家税务机关代开增值税发票环节已按1.5%(1.0%)核定缴纳的个人所得税,应作为已缴税款予以抵减。

毫无疑问,企业支付的个人劳务报酬,不属于“生产、经营性质”的个人所得,其开具发票时缴纳的个人所得税,只作为已缴税款,不免除企业代扣代缴个人所得税的义务。

因此,企业取得的个人到税务机关代开的劳务报酬发票,如果没有继续进行个人所得税的代扣代缴申报,属于没有完成规定的义务,为企业挖下了巨大的坑--天坑!

财务人员抓紧翻阅一下账务,丈量一下凭证里那些巨额的劳务报酬支出取得的没有完成个人所得税代扣代缴义务的代开发票给企业挖下的天坑的深度吧(这句话读着累么,哈哈)!