一

增值税

01

政策内容:

自2024年1月1日至2027年12月31日,对国家级、省级科技企业孵化器、大学科技园和国家备案众创空间对其向在孵对象提供孵化服务取得的收入,免征增值税。

政策依据:

1.《财政部 税务总局 科技部 教育部关于继续实施科技企业孵化器、大学科技园和众创空间有关税收政策的公告》(财政部 税务总局 科技部 教育部公告2023年第42号)

2.《科技部关于印发《科技企业孵化器管理办法》的通知》(国科发区〔2018〕300号)

3.《科技部 教育部关于印发《国家大学科技园管理办法》的通知》(国科发区〔2019〕117号)

4.《科技部火炬中心关于印发《国家众创空间备案暂行规定〉的通知》(国科火字〔2017〕120号)

热点问答:

1.孵化服务是指哪些?

答:《财政部 税务总局 科技部 教育部关于继续实施科技企业孵化器、大学科技园和众创空间有关税收政策的公告》(财政部 税务总局 科技部 教育部公告2023年第42号)所称孵化服务是指为在孵对象提供的经纪代理、经营租赁、研发和技术、信息技术、鉴证咨询服务。

2.享受政策的时点如何确定?

答:2018年12月31日以前认定的国家级科技企业孵化器、大学科技园,以及2019年1月1日至2023年12月31日认定的国家级、省级科技企业孵化器、大学科技园和国家备案众创空间,自2024年1月1日起继续享受《财政部 税务总局 科技部 教育部关于继续实施科技企业孵化器、大学科技园和众创空间有关税收政策的公告》(财政部 税务总局 科技部 教育部公告2023年第42号)(以下简称“42号公告”)规定的税收优惠政策。2024年1月1日以后认定的国家级、省级科技企业孵化器、大学科技园和国家备案众创空间,自认定之日次月起享受42号公告规定的税收优惠政策。被取消资格的,自取消资格之日次月起停止享受42号公告规定的税收优惠政策。

3.产权不属于孵化器的不动产的租金收入是否享受免征增值税优惠政策?

答:纳税人出租不动产是转让不动产使用权的行为,不涉及所有权。依据《财政部 税务总局 科技部 教育部关于科技企业孵化器 大学科技园和众创空间税收政策的通知》(财税〔2018〕120号),国家级、省级科技企业孵化器向在孵对象提供不动产租赁服务,对其取得的不动产租金收入,可以享受科技企业孵化器提供孵化服务取得的收入免征增值税政策。

案例分析:

某公司是一家孵化器企业,属于增值税一般纳税人,按月纳税。2023年10月被认定为省级科技企业孵化器,符合享受孵化服务免征增值税优惠政策的条件。请问2024年度是否还有享受孵化服务免征增值税政策?如何申报?

答:根据《财政部 税务总局 科技部 教育部关于继续实施科技企业孵化器、大学科技园和众创空间有关税收政策的公告》(财政部 税务总局 科技部 教育部公告2023年第42号)规定,自2024年1月1日至2027年12月31日,对国家级、省级科技企业孵化器、大学科技园和国家备案众创空间对其向在孵对象提供孵化服务取得的收入,免征增值税,所以该公司2024年可以继续享受孵化服务收入免征增值税政策。

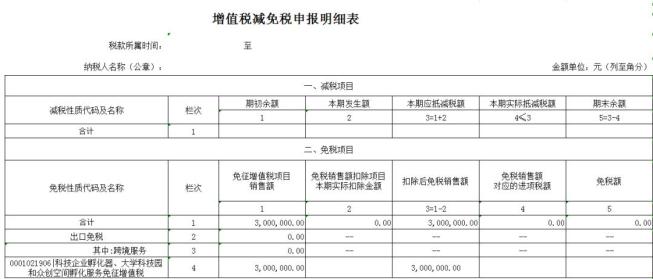

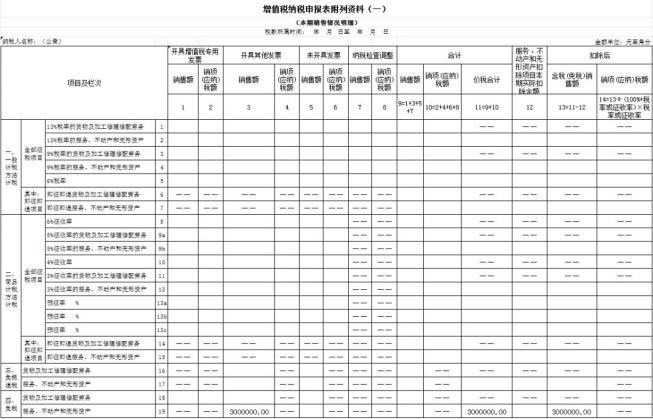

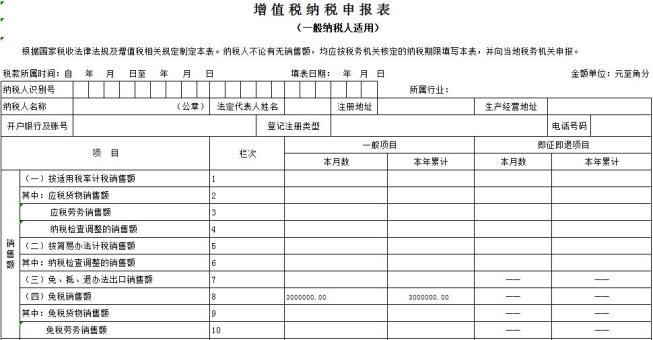

比如,自2024年1月1日起开始享受这项优惠政策。以提供孵化服务300万元为例,先在“增值税减免税申报明细表”中免税项目中选择“科技企业孵化器、大学科技园和众创空间孵化服务免征增值税”,在“免征增值税项目销售额”栏目填写300万元,再于“增值税及附加税费申报表附列资料一(本期销售情况明细表)”中第19栏“服务、不动产和无形资产”填写开具其他发票销售额300万元,其数据会自动带入“增值税及附加税费申报表(一般纳税人适用)”第8栏“免税销售额”,申报表具体填写如下:

02

政策内容:

至2027年12月31日,对内资研发机构和外资研发中心采购国产设备全额退还增值税。

政策依据:

1.《财政部 商务部 税务总局关于研发机构采购设备增值税政策的公告》(财政部 商务部 税务总局公告2023年第41号)

2.《国家税务总局关于修订发布

的公告》(国家税务总局公告2021年第18号)3.《财政部 商务部 税务总局关于继续执行研发机构采购设备增值税政策的公告》(财政部 商务部 税务总局公告2019年第91号)

热点问答:

1.外资研发中心应该满足什么条件?

答:应同时满足下列条件:

(1)研发费用标准:作为独立法人的,其投资总额不低于800万美元;作为公司内设部门或分公司的非独立法人的,其研发总投入不低于800万美元。

(2)专职研究与试验发展人员不低于80人。

(3)设立以来累计购置的设备原值不低于2000万元。

2.享受政策的时点如何确定?

答:具体从内资研发机构和外资研发中心取得退税资格的次月1日起执行。

二

企业所得税

01

政策内容:

至2027年12月31日,企业新购进的设备、器具,单位价值不超过500万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧;单位价值超过500万元的,仍按企业所得税法实施条例、《财政部 国家税务总局关于完善固定资产加速折旧企业所得税政策的通知》(财税〔2014〕75号)、《财政部 国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)等相关规定执行。

政策依据:

1.《财政部 税务总局关于设备、器具扣除有关企业所得税政策的公告》(财政部 税务总局公告2023年第37号)

2.《国家税务总局关于设备 器具扣除有关企业所得税政策执行问题的公告》(国家税务总局公告2018年第46号)

热点问答:

1.设备、器具是指哪些?

答:《财政部 税务总局关于设备、器具扣除有关企业所得税政策的公告》(财政部 税务总局公告2023年第37号)所称设备、器具,是指除房屋、建筑物以外的固定资产。

2.“购进”该如何定义?

答:“购进”包括以货币形式购进或自行建造两种形式。此外,“新购进”中的“新”字,只是区别于原已购进的固定资产,不是规定非要购进全新的固定资产,因此,以货币形式购进的固定资产包括企业购进的使用过的固定资产。

3.固定资产购进时点与扣除时点怎么确认?

答:固定资产购进时点按以下原则确认:以货币形式购进的固定资产,除采取分期付款或赊销方式购进外,按发票开具时间确认;以分期付款或赊销方式购进的固定资产,按固定资产到货时间确认;自行建造的固定资产,按竣工结算时间确认。

固定资产在投入使用月份的次月所属年度一次性税前扣除。

案例分析:

若企业于2024年6月购进一台价值60万元的生产设备,会计上按直线法计提折旧,折旧年限为10年(不考虑预计净残值),税法上选择一次性税前扣除(企业按规定留存备查资料)。2023年12月31日企业机器设备类固定资产账面价值1000万元,会计上累计折旧420万元,那么至2024年12月31日,该企业如何做纳税调整?

答:该企业资产原值为1000+60=1060万元,原固定资产在本年会计折旧=1000/10=100万元,总固定资产会计本年折旧=100+3=103万元,会计累计折旧=420+103=523万元。税收计税依据=1000+60=1060万元,因为该设备低于500万元允许一次性计入当期成本费用在计算应纳税所得额时扣除,所以税收本年折旧=100+60=160万元,税收累计折旧=420+160=580万元。因此2024年该企业需调减580-523=57万元,企业在2025至2033年分别纳税调增6万元,在2034年纳税调增3万元,企业应填写A105080资产折旧、摊销及纳税调整明细表,申报表具体填写如下:

02

政策内容:

至2027年12月31日,对符合条件的从事污染防治的第三方企业,减按15%的税率征收企业所得税。

政策依据:

1.《财政部 税务总局 国家发展改革委 生态环境部关于从事污染防治的第三方企业所得税政策问题的公告》(财政部 税务总局 国家发展改革委 生态环境部公告2023年第38号)

2.《国家税务总局 国家发展改革委 生态环境部关于落实从事污染防治的第三方企业所得税政策有关问题的公告》(国家税务总局 国家发展改革委 生态环境部公告2021年第11号)

热点问答:

1.第三方防治企业是指哪些企业?

答:《财政部 税务总局 国家发展改革委 生态环境部关于从事污染防治的第三方企业所得税政策问题的公告》(财政部 税务总局 国家发展改革委 生态环境部公告2023年第38号)所称第三方防治企业是指受排污企业或政府委托,负责环境污染治理设施(包括自动连续监测设施)运营维护的企业。

2.第三方防治企业应满足哪些条件?

答:第三方防治企业应当同时符合以下条件:

(1)在中国境内(不包括港、澳、台地区)依法注册的居民企业;

(2)具有1年以上连续从事环境污染治理设施运营实践,且能够保证设施正常运行;

(3)具有至少5名从事本领域工作且具有环保相关专业中级及以上技术职称的技术人员,或者至少2名从事本领域工作且具有环保相关专业高级及以上技术职称的技术人员;

(4)从事环境保护设施运营服务的年度营业收入占总收入的比例不低于60%;

(5)具备检验能力,拥有自有实验室,仪器配置可满足运行服务范围内常规污染物指标的检测需求;

(6)保证其运营的环境保护设施正常运行,使污染物排放指标能够连续稳定达到国家或者地方规定的排放标准要求;

(7)具有良好的纳税信用,近三年内纳税信用等级未被评定为C级或D级。

案例分析:

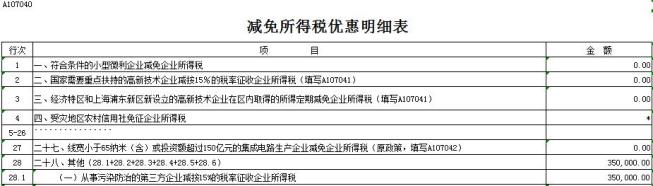

中国境内注册的符合条件的从事污染防治的第三方企业,年应纳税所得额350万元,年度申报时应缴纳多少企业所得税?

答:该企业需缴纳350*15%=52.5万元,减免税额为应纳税所得额的10%,为350*10%=35万元,在A107040减免所得税优惠明细表第28.1栏“(一)从事污染防治的第三方企业减按15%的税率征收企业所得税”填写35万元,申报表具体填写如下:

三

综合税费

01

政策内容:

自2023年9月1日至2027年12月31日,对充填开采置换出来的煤炭,资源税减征50%。

政策依据:

1.《财政部 税务总局关于延续对充填开采置换出来的煤炭减征资源税优惠政策的公告》(财政部 税务总局公告2023年第36号)

2.《国家税务总局 国家能源局关于落实煤炭资源税优惠政策若干事项的公告》(国家税务总局 国家能源局公告2015年第21号)

3.《国家税务总局 国土资源部关于落实资源税改革优惠政策若干事项的公告》(国家税务总局 国土资源部公告2017年第2号)

热点问答:

1.什么是充填开采?

答:充填开采是随着回采工作面的推进,向采空区或离层带等空间充填矸石、粉煤灰、建筑废料以及专用充填材料的煤炭开采技术,主要包括矸石等固体材料充填、膏体材料充填、高水材料充填、注浆充填以及采用充填方式实施的保水开采等。

2.如何计算充填开采置换出来的煤炭数量?

答:纳税人在充填开采工作面已经安装计量装置的,按实测数量作为充填开采置换出来的煤炭数量;没有安装计量装置的,按当期注入充填物体积和充采比进行计算。

案例分析:

某矿业集团2023年9月充填开采置换出来的煤炭(原矿)200吨,取得销售收入200万元,计算需缴纳的资源税。

答:200*50%*2.5%=2.5万元,该企业先在资源税税源采集中选择煤(原矿),“销售数量”填写200,销售额填写200万元,保存后,点击跳转申报,进入选择界面,选择所属期2023.9.1-2023.9.30与选择税种资源税,点击确认申报,就可以进行申报了,资源税税源采集表具体填写如下:

02

政策内容:

自2024年1月1日至2027年12月31日,对国家级、省级科技企业孵化器、大学科技园和国家备案众创空间自用以及无偿或通过出租等方式提供给在孵对象使用的房产、土地,免征房产税和城镇土地使用税。

政策依据:

1.《财政部 税务总局 科技部 教育部关于继续实施科技企业孵化器、大学科技园和众创空间有关税收政策的公告》(财政部 税务总局 科技部 教育部公告2023年第42号)

2.《财政部 税务总局 科技部 教育部关于科技企业孵化器 大学科技园和众创空间税收政策的通知》(财税〔2018〕120号)

热点问答:

1.在孵对象是指哪些?

答:《财政部 税务总局 科技部 教育部关于继续实施科技企业孵化器、大学科技园和众创空间有关税收政策的公告》(财政部 税务总局 科技部 教育部公告2023年第42号)所称在孵对象是指符合符合国务院科技、教育部门以及省级科技、教育部门发布的认定和管理办法规定的孵化企业、创业团队和个人。

2.产权不属于孵化器的不动产的租金收入是否享受免征房产税和城镇土地使用税优惠政策?

答:孵化器自用或出租等方式给在孵对象使用的房产产权权属不为企业所有,为零租金租入房产或为有租金租入房产,且此房产有不动产经营租赁收入、房屋租赁收入或房屋转租收入,对于产权不属于孵化器的不动产,不得享受免征房产税和城镇土地使用税的税收优惠。

原标题:《【小湘说税】新年到,这份税收大礼包,等您来打开!》