2018年3月31日,以“新周期 · 新动能”为主题的第三届i-EDU教育产业投资峰会在北京圆满落幕。本届峰会由中国新城镇发展有限公司&凯联资本联合冠名,瑞思学科英语、乂学教育、掌通家园提供战略支持。

峰会现场,毕马威中国税务合伙人孙昭帮大家梳理了教育在产业化、资本化的过程当中,有哪些税务问题可能会影响到公司既定发展的路程,包括在筹划架构规划当中对税务的考虑。

毕马威中国税务合伙人孙昭

毕马威是国际知名的会计事务所之一,20世纪90年代已经进入了中国,是最早进入中国市场的一家专业服务机构,也是第一家在中国根据中国法律改制的会计事务所。目前在全国有18家机构和代表处,在国内,向企业、客户提供审计、税务、企业咨询的服务。

毕马威按照行业深耕,比如教育行业就是细化出来的专业领域,公司不仅参与了《民办教育促进法》相关政策的研究,而且还服务了不少教育企业,诸如博实乐、海亮教育,以及刚在港股上市的新华教育等。在这个过程中,毕马威提供的服务不单单只是审计,还包括税务规划、成本优化等方面的业务。

一、投资者关注的税务问题

对投资人而言,教育机构过往税务的问题,可能会增加投资人的投资成本。因此,对于投资人而言,最关心的税务问题主要有2点:

(一)教育机构的历史财税风险,是否影响公司现在的估值

在操作过很多的并购案件、上市前规划管理、财务税务的健康检查以后会发现:民办教育经过了二、三十年的发展,但在财务方面仍属于较为粗放的状态,很多教育机构缺乏特别好的财务管理和内控的概念,所以会产生不少问题,这里包括对税务制度的误解,提取回报方式并不是很合规等历史风险,这些对投资人而言都可能是“炸弹”。

图片来源:毕马威

那么,为什么过往的历史成本会影响到公司的财务估值?这里举个很简单的例子,比如:假设要并购的教育机构,它是非营利性民办学校,业务包括普通班、国际班,同时有些物业是对外出租的,对外出租税费非常高,会涉及到房产税,还有增值税。

事实上,很多教育企业机构为了规避税费,将租金作为合作办学收入收了咨询费。图表的左边是企业自己的税务处理,比如国际班跟普通班一起未交增值税,租金收入按咨询费交了税,算出来账面利润大概有1930元。但在投资机构现来看,合规后会发现这个利润就缩水了,考虑税务成本后剩下1374元。

除此之外,还有其他不少类似盈利变亏损的例子,比如幼儿园的餐饮收入。幼儿园餐饮是代收收入,很多幼儿园把余额当作利润的一部分。但是进入到财务报表层面,这部分利润是体现不出来的。

因此,教育机构在财税管理及合规方面的问题,会不会导致公司的财务表现跟理想状态有比较大的差距,这是投资者关心的第一个问题。

(二)投资架构及税务成本

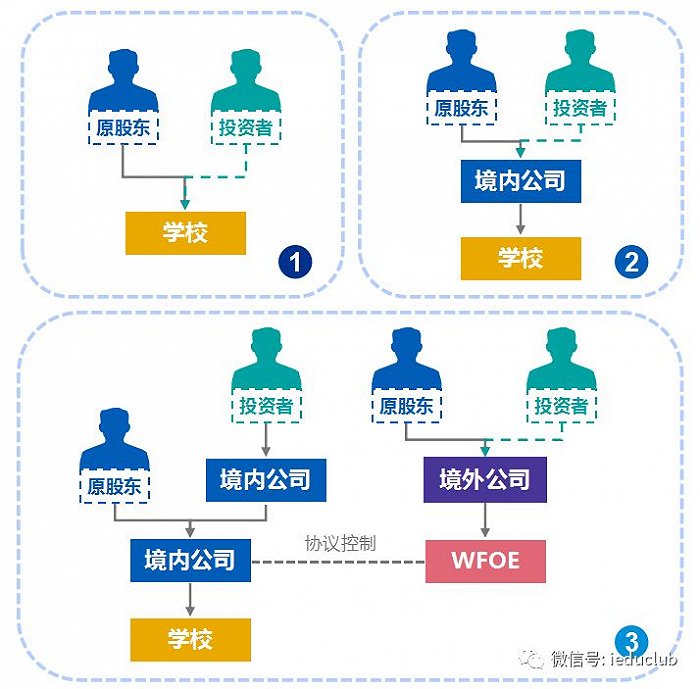

原股东在出让学校或者教育机构股权的时候,通常讲的股权对价都是不含税的净收入。因此,投资者作为买方也会衡量,交易对象有没有很好的架构,以帮助他们降低交易成本。这里比较一下三个比较典型的架构:

图片来源:毕马威

1、个人股东作为主办者设立学校

这个架构下,学校要引入投资者的时候,只能从个人的手上收购股权。这里会涉及到举办者变更,并产生个人所得税。大家都知道举办者变更现在很难操作,有些交易中可以做代持,但会导致很多投资人有疑虑。

2、个人股东先设立投资公司,再去举办学校

有一些个人举办者,已经开始使用投资公司的概念,他们会通过个人设立投资公司、教育发展公司等,让投资公司作为举办者,成立学校。之后,如果要引入新投资者的时候,只需要在投资公司的层面做股权变更即可。这个架构避开了办学许可变更登记的困难。但是这个架构也会产生20%的个人所得税,因为还是在个人股东的层面进行股权转让。

3、协议控制VIE架构

我们也看到,在上市前,有些投资者已经做了类似协议控制VIE架构。具体的,在国内设立投资公司作为国内教育机构的举办者;同时,也相应设立海外公司以及国内独资公司WFOE。这样就变相搭建了两个投资平台,新的投资者可以在境内获取境内投资公司的股权,也可以通过海外平台在境外投资。境外投资平台可以在一定程度上递延个人所得税。但也要考虑到境外公司被看穿,被视同为转让中国国内WFOE的可能税务成本。

就整个架构来讲,如果教育机构有海外融资或上市的计划,有些规划是可以提前做的,便于未来的投资者进入,同时也可以降低交易的税务成本。

二、教育行业常见税务问题

(一)常见税务合规问题

教育是国家鼓励的服务类行业,在日常运营过程中,很多教育相关收入是减免税的,但仍然有很多税务问题。重点讨论三点问题:

第一、免税资质的适用

很多教育机构认为,非营利性机构均可享受所得税免税待遇。但所有税免税资质是需要主管税务机关确认或进行备案登记。今年2月刚刚出台的财税13号文,也进一步加强了免税备案管理。所以,教育机构需要从多个角度核实免税资质的适用。

第二、收入及利润的确认

学校收入模式相对单纯,一年或一个学期收一次费,所以在收入确认方面,应该有分摊标准。但实际操作中,很多教育机构的收入确认方法并不明确,且没有统一口径,甚至会以申报的利润为导向来进行收入调节。这种做法对企业税务合规和未来上市都是非常不利的。

第三、回报及利润

举办者如何取得回报?作为股东可能会认为投入就应该有股息红利分配。但股息红利分配在非营利性机构是不能实现的。业内通常认为通过提供服务和管理取得收入,也是获得了回报,但服务费用的支取需要合理性说明。

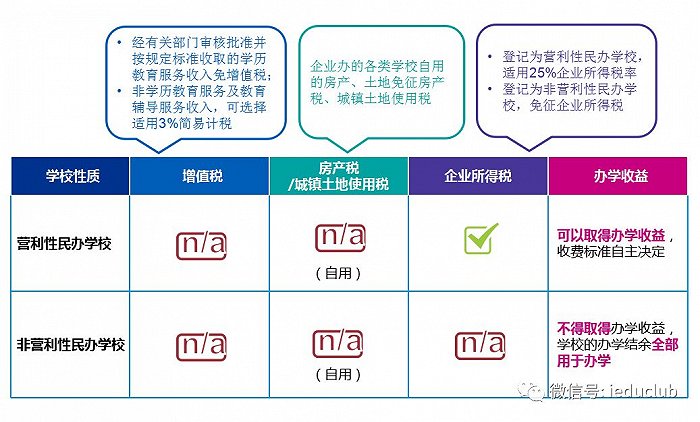

(二)营利与非营利性民办学校的涉税比较

图片来源:毕马威

由图可知,只要是学历教育收入,增值税都是减免的;不管是营利还是非营利,学校自有自用地可以免房产税;而如果满足相关条件,也可以适用所得税免税。

从利润分配角度来看,营利性学校缴税之后,最终盈利,投资者和举办者可以自由支配,但是非营利性学校则不可以。另外,如果学校选择营利性,税负25%。而如果是非营利性,要通过关联交易安排分享学校相关收益,税负就会从25%增加到30%以上。

(三)税务效率优化

税务优化包括集约化架构和税筹安排。

不管是学校还是其他生产性商业机构,从初创阶段到集团化运作,要优化成本的话,首先,需要在整个集团架构上进行整合和调整,使得企业所得税税前扣除效应最大化。就主要经营地在中国的上市公司而言,如果企业所得税税率综合超过25%,一定是有部分成本管控没有做好,这时要考虑架构整合,或者做一些费用的分摊或者规划。

另外,税筹并不是负面的词,税筹是帮助企业家去控制成本,确保更长远的发展。教育机构在做税务筹划及安排的时候,第一要挖掘无形资产的价值。税筹不应局限在服务安排上,服务通常为一对一成本加成收费,税筹效率有限。但无形资产不一样,无形资产的增值非常大。所以毕马威在做教育规划时,会考虑哪些方面可以归集成教育集团的核心资产,比如运营体系、品牌、IP、培训等;第二要考虑合理性和合规性,使得任何安排都有商业实质支撑。

三、前瞻性税务管理

教育机构在准备引进资本的时候,可以先做个体检,这个体检包括:梳理现状,看一下现在架构是不是最优的,过往是不是有财务税务的问题,导致估值偏低等。另外,通过梳理现状也可以帮助企业规划长远发展计划。以更好的价格,更有效的成本迎接新的资本进入。

未来企业在上市时,会遇到合理架构搭建与税务考量的问题。虽然新民促法中,允许非义务教育阶段的机构选择营利性,因而也有不少公司拆了红筹架构想回A股上市,但至今我们并没有看到很好的案例。所以,目前教育机构在境外上市,大多都是VIE架构。它的好处在于完美的规避了民办教育法律上的限制,同时,它也是上市重组过程当中最便捷、最有效的架构。具体的,在搭建VIE架构过程中,有几点税务问题需要注意:

1、股权回购的可能税务问题及成本

公司的投资者去搭建海外投资架构的时候,可能有些投资者不愿意出去,便会涉及到股份的回购、股东变更等,相应会产生一些交易的税务成本。

2、业务剥离

在做业务剥离的时候,通常根据律师的意见,不受限业务,应该放到WFOE里来。对于教育,上市前,学校所有的运作都在一个机构里面,现在要把它剥离出来,需要对学校整个流程做审视,确定可以转入WFOE的业务及流程。目前有些上市机构并没有做实WFOE,在两间公司有税率差的情况下,会导致关联交易安排不被接受。

3、最优WFOE选址

在WFOE选址方面,有些管理层认为应选择税负最低地。但选址的考量,除了税负低之外,还需要确保相关区域是能够在商业实质上把WFOE做实的。要结合业务剥离,以及现行实际税率和税务目标去考虑WFOE到底设在哪里,在效益与风险之间达到一个平衡点,实现最优WFOE选址。

4、股权激励安排

和其他行业一样,教育上市也会有员工、高管股权激励的计划。股权激励安排要考虑安排和计划的时点以及计划的覆盖面,不同的时点对财务报表有不同的影响,税务成本也会不同。

5、股息分配的通道及成本

股息分配往上走的时候,什么样的股息分配渠道才是税负最优的?可能是5,可能是10,跟我们未来海外公司的实质性有关系,怎么样才能达到最优未来股息分配的通道?这是上市之后需要考虑的问题。